Europäische Value-Investoren hatten in den letzten zehn Jahren kaum Grund zur Freude. Es gibt jedoch Regionen auf der Welt, in denen bewertungsorientierte Ansätze im gleichen Zeitraum durchaus einen deutlichen Mehrwert erzielten.

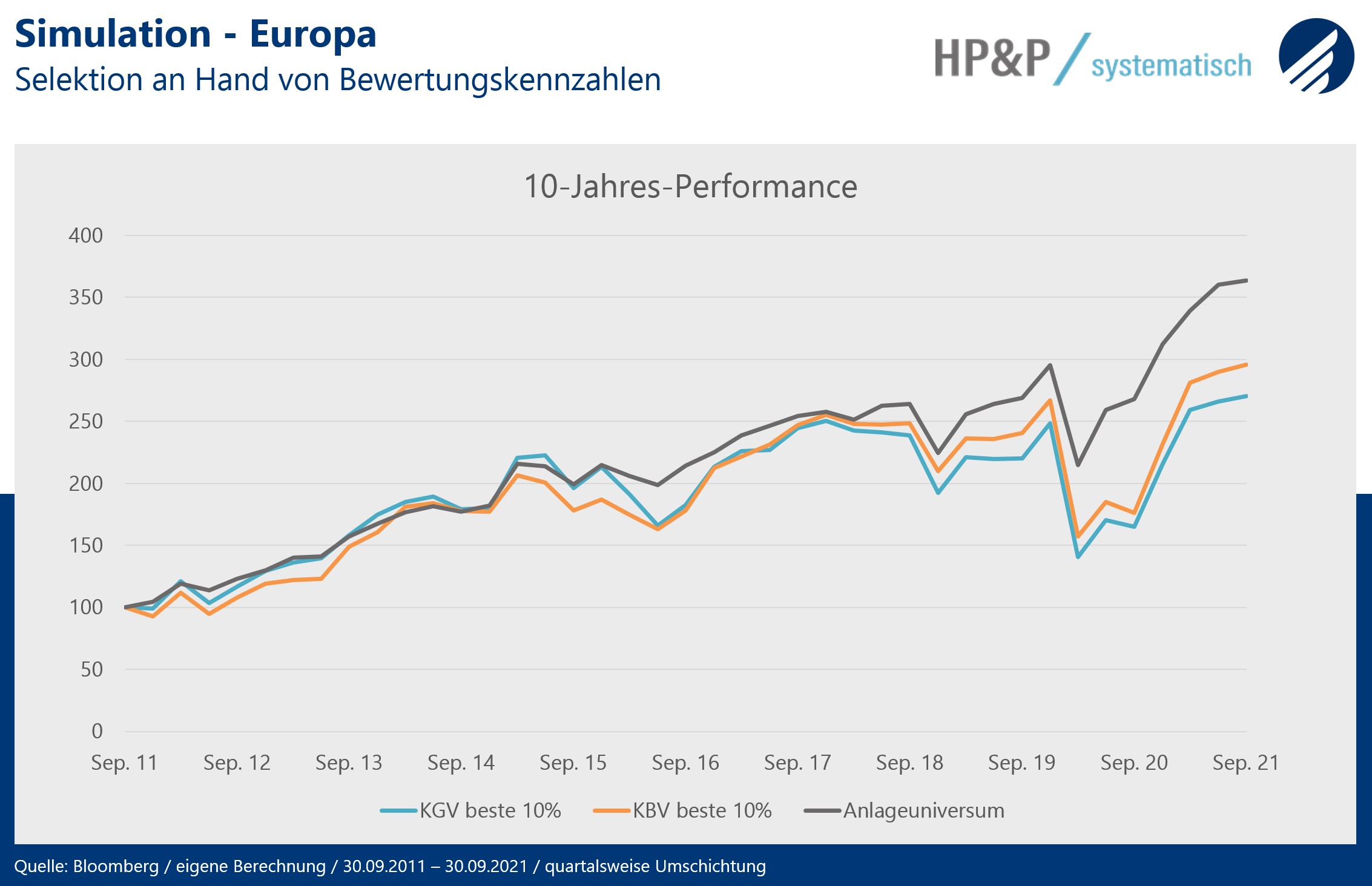

Value-Investing in Europa

2021 ist bislang ein gutes Jahr für bewertungsorientierte Investoren. Sowohl in Europa, Asien als auch in Nord Amerika, konnte der Anlagestil den breiten Markt schlagen. Jedoch war vor allem in Europa zuvor eine ausgeprägte Durststrecke zu verbuchen. So ließen Value-Investoren in den letzten zehn Jahren zeitweise signifikante Erträge gegenüber dem Gesamtmarkt liegen. Suchte man seine Aktien anhand der typischen geschätzten Value-Kennzahlen Kurs-Gewinn-Verhältnis (KGV) und Kurs-Buchwert-Verhältnis (KBV) aus, war man weit davon entfernt einen statistisch signifikanten Mehrwert zu erzielen. So performten die jeweils 10% günstigsten Werte nach dem jeweiligen Selektionskriterium deutlich schlechter als das Anlageuniversum, das am aktuellen Rand aus mehr als 800 gleichgewichteten Unternehmen der entwickelten europäischen Ländern besteht.

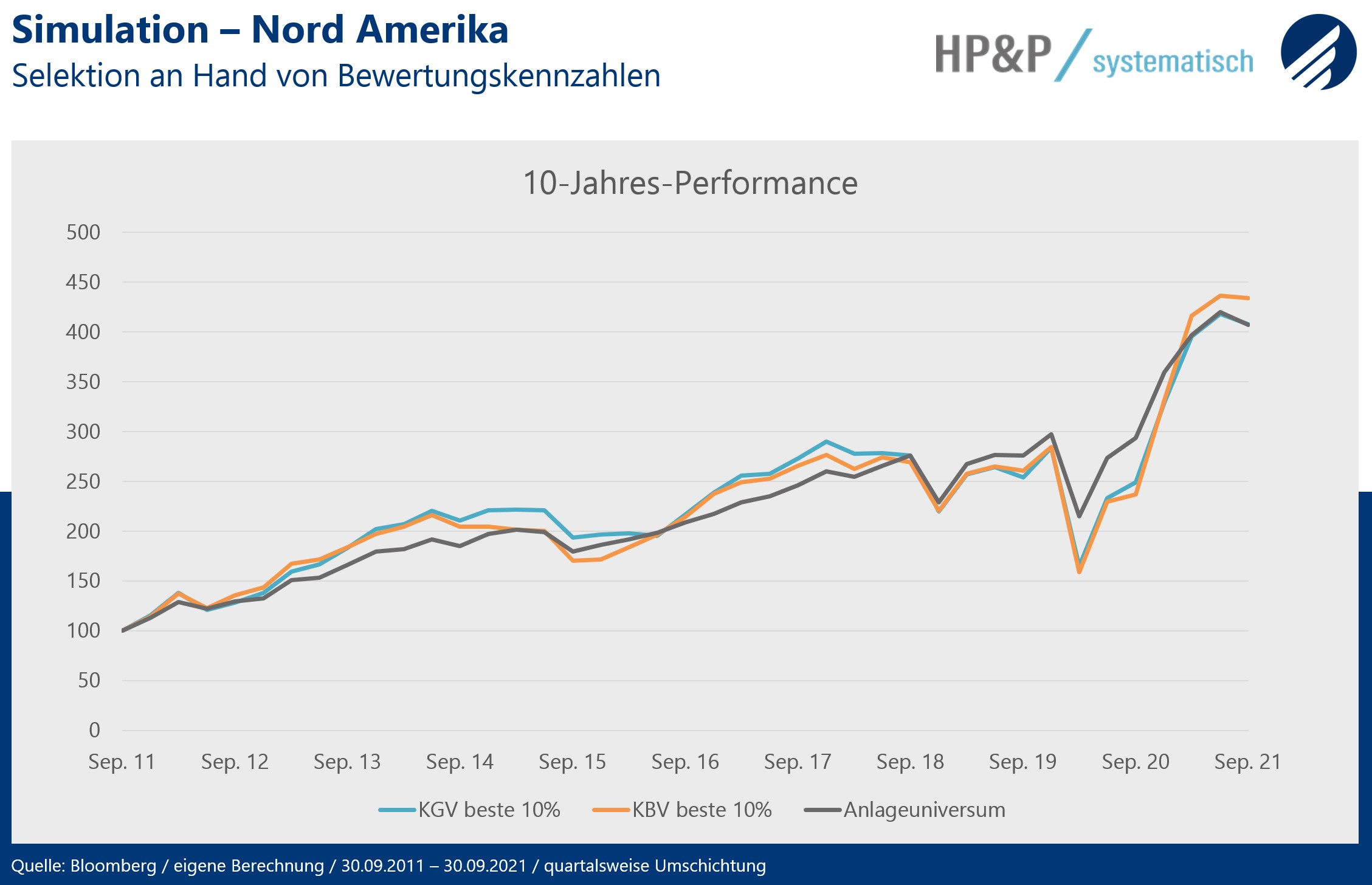

Value-Investing in Nord Amerika

Auch in Nord Amerika brachten value-basierte Kennzahlen zur Aktienselektion keinen nennbaren Vorteil. So lagen die Ergebnisse mehr oder weniger nahe an denen des gleichgewichteten Auswahluniversums (am aktuellen Rand ca. 1500 liquide nordamerikanische Unternehmen) mit wesentlich höherer Volatilität und Zwischenverlusten.

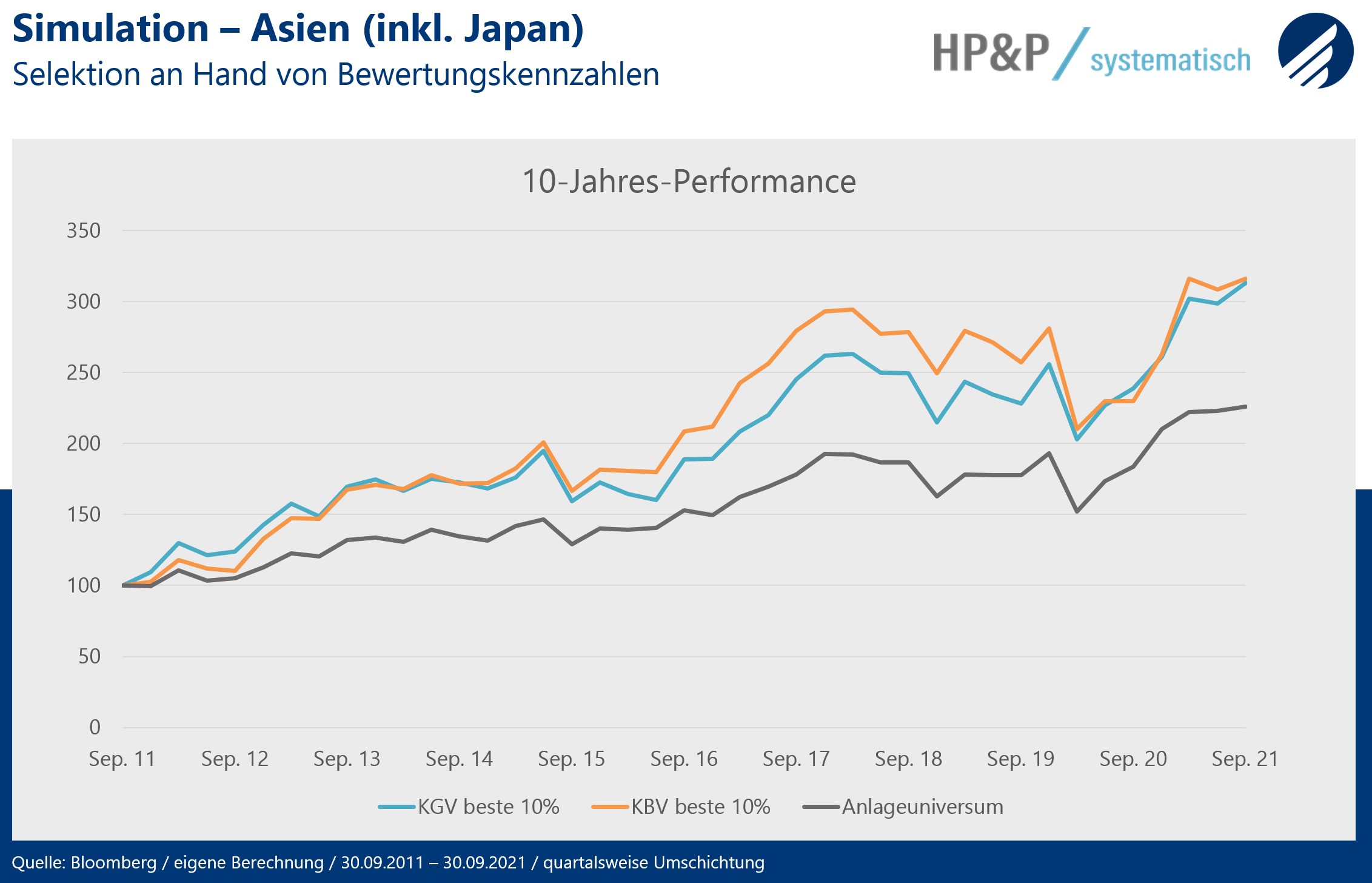

Value-Investing in Asien

Anders jedoch in Asien (inkl. Japan). Hier konnte man durch das zu Rate ziehen value-basierter Selektionskriterien deutliche Mehrerträge generieren. Sowohl die günstigsten zehn Prozent Unternehmen nach Kurs-Gewinn-Verhältnis, als auch die zehn Prozent günstigsten Unternehmen nach Kurs-Buchwert-Verhältnissen konnten einen deutlichen, über den Zeitablauf nahezu stabilen, Mehrwert gegenüber dem Anlageuniversums erzielen. Das Anlageuniversum bilden hier liquide Unternehmen der entwickelten Länder Asiens (inklusive Japan) und beinhaltet am aktuellen Rand ca. 700 Titel.

Take away

Unterschiedliche Anlageregionen werden von unterschiedlichen Marktteilnehmern, makroökonomischen und regulatorischen Einflüssen geprägt und bilden daher auch unterschiedliche Risikoprämien und Ineffizienzen aus. Es ist wichtig die Unterschiede der einzelnen Regionen bei der Titelselektion zu beachten und keine One-Size-Fits-All-Lösung pauschal für alle Regionen anzuwenden. Nur so ist es möglich regionale Mehrwerte, wie z.B. die Value-Prämie in Asien zu erkennen und zu nutzen.

Unser globaler Aktienfonds HP&P Global Equity Fonds geht genau auf diese regionalen Unterschiede ein. So wenden wir drei regional ausgerichtete HP&P Multi-Faktor-Strategien separat für die Regionen Europa, Nord-Amerika und Asien an. Während die Bewertung in unserem Selektionsansatz für Europa und Nord-Amerika keine Rolle spielt, kommt diese zur Identifikation attraktiver Werte in Asien zum Tragen. Doch nicht nur die Bewertung ist maßgeblich für asiatische Werte, so müssen attraktive Titel ganzheitlich unter den Aspekten Risiko, Ratings, Buybacks, Bilanzqualität und Bewertung überzeigen.

Seit Mitte 2020 suchen wir die Titel unseres dynamische Aktienfonds HP&P Euro Select (ca. 75% Aktienmarktrisiko) anhand der HP&P-Multi-Faktor-Strategie mit überzeugenden Resultaten aus.

Auch der defensive ausschüttungsorientierte HP&P Stiftungsfonds (ca. 25% Aktienmarktrisiko) setzt die HP&P Multi-Faktor-Strategie ein.

Im neu aufgelegten HP&P Global Equity Fonds (ca. 100% Aktienmarktrisiko) kommen gleich drei, auf die jeweiligen Regionen adjustierte, HP&P-Multi-Faktor-Strategien zum Einsatz, die aus einem riesigen Anlageuniversum von mehr als 3000 Unternehmen die attraktivsten Werte identifizieren.

Dieses Dokument dient ausschließlich Informationszwecken. Für die Richtigkeit, Angemessenheit oder Vollständigkeit der in diesem Dokument enthaltenen Angaben und Informationen übernimmt Habbel, Pohlig & Partner keine Gewähr. Eine Haftung für Fehler oder fehlende Angaben in den Informationen und Unterlagen ist explizit ausgeschlossen. Die Research Unterlagen oder Analysen, welche zur Erstellung dieses Dokuments herangezogen wurden, hat Habbel, Pohlig & Partner zur eigenen Verwendung beschafft und zu eigenen Zwecken eingesetzt. Jede in diesem Dokument geäußerte Einschätzung ist genereller Natur und sollte nicht vom Leser als Beratung verstanden werden. Wir behalten uns zudem vor, unsere hier geäußerten Ansichten und Einschätzungen jederzeit ohne Vorankündigung zu ändern. Der Wert von Anlagen und mögliche Erträge daraus sind nicht garantiert und können sowohl fallen als auch steigen. Bevor Anlageentscheidungen getroffen werden, sollte professioneller Rat eingeholt werden. Die Bezugnahme auf den Fonds im Rahmen dieses Dokuments stellt weder ein Angebot noch eine Aufforderung zur Zeichnung von Anteilen dieses Fonds dar. Die Entscheidung, Anteile zu zeichnen, sollte auf Grundlage der Informationen getroffen werden, die im Prospekt sowie im aktuellen Halbjahres- und Jahresbericht enthalten sind und bei der Habbel, Pohlig & Partner Institut für Bank- und Wirtschaftsberatung GmbH, Sonnenberger Str. 14, 65193 Wiesbaden, www.hpp-fonds.de kostenlos angefordert werden können. Im Prospekt sind wichtige Angaben zu Risiko, Kosten und Anlagestrategie enthalten.