Springen Sie bei Bedarf gern über folgende Links direkt zum:

Update: HP&P Global Equity AK I (AK R) -0,6% (-0,7%) mtd. | +17,4% (+16,9%) ytd.

Update: HP&P Europe Equity +0,1% mtd. | +17,0% ytd.

Update: HP&P Stiftungsfonds -0,3% mtd. | +7,0% ytd.

Update: Aktien Südeuropa Nachhaltigkeit UI +0,1 mtd. | +14,9% ytd.

Webinaraufzeichnung HP&P Global Equity

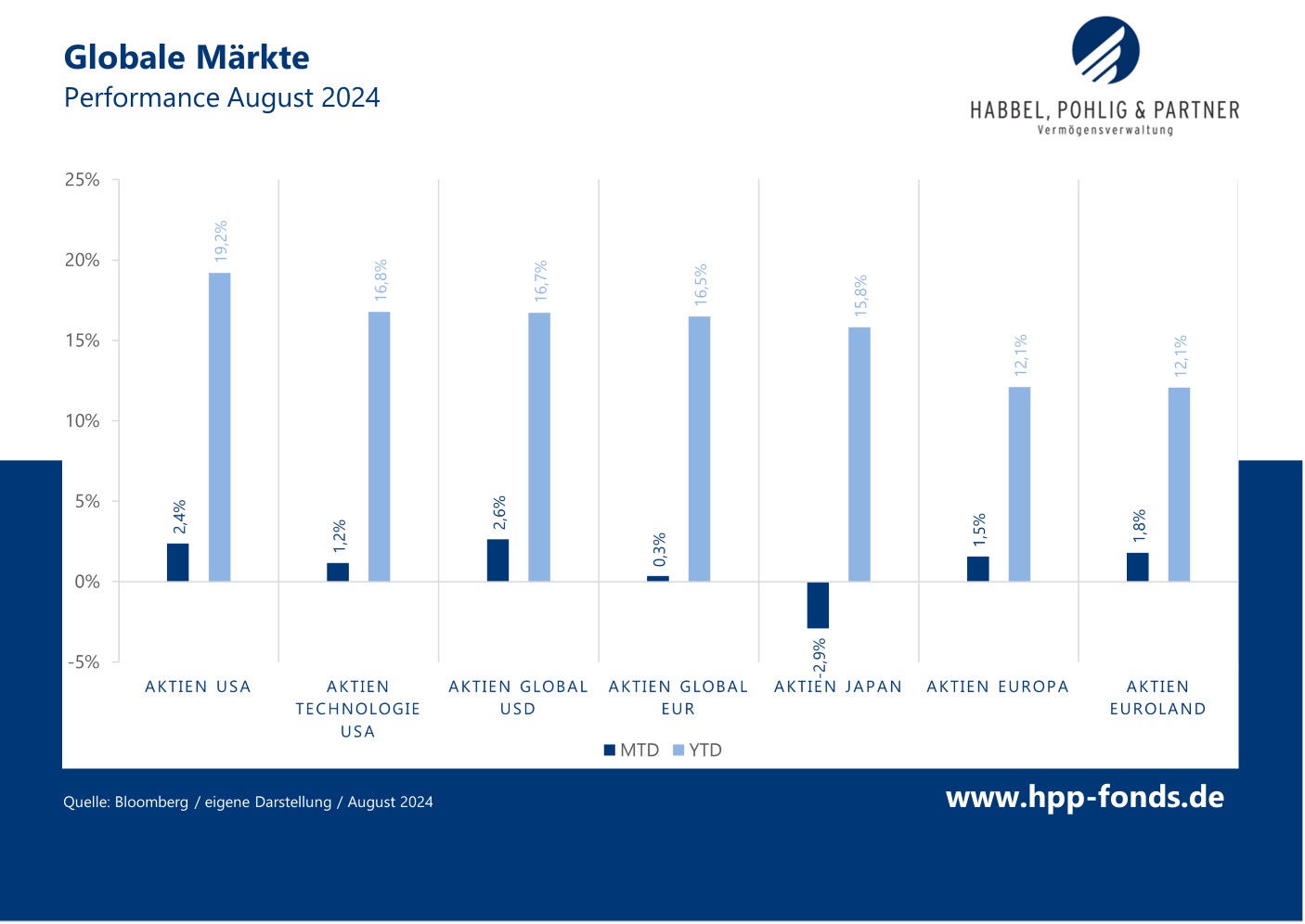

Die Märkte im August balancierten auf einem schmalen Grat. In den USA schickten schwächere Arbeitsmarktdaten zu Beginn des Monats – kombiniert mit Turbulenzen an den asiatischen Märkten – die Indizes auf Talfahrt. Die anschließende Erholung wurde vor allem durch Spekulationen eines Zinsschrittes der Fed im September, nur moderat steigende Produzentenpreise und verbesserte Verbrauchererwartungen unterstützt. Stabile Inflationszahlen und das überraschend starke BIP-Wachstum nähren die Hoffnung einer weichen Landung der Wirtschaft.

In Asien führte eine überraschend restriktive Bank of Japan zu einer deutlichen Aufwertung des Yens. Durch die überraschende Währungsaufwertung führten Anleger ihre Carry-Trades in Japan schlagartig zurück, was zu starken Abverkäufen führten. Der japanische Topix fiel auf sein Jahrestief, konnte sich aber im Laufe des Monats fast komplett erholen. In China blieben die Konjunkturdaten durchwachsen: Während die Einzelhandelsumsätze die Erwartungen übertrafen, enttäuschte die Industrieproduktion erneut, was die Sorgen um die wirtschaftliche Stabilität des Landes verstärkte.

In Europa gab es Licht und Schatten. In Deutschland verschärften sich die wirtschaftlichen Probleme weiter, erkennbar an einem beschleunigten Rückgang des PMI und einem weiteren Absinken des ifo-Geschäftsklimas. Im Gegensatz dazu zeigte Frankreich eine robuste Entwicklung, unterstützt durch die positiven Effekte der Olympischen Spiele, die insbesondere das Dienstleistungsgewerbe beflügelten.

Insgesamt blieb die Stimmung an den globalen Märkten angespannt, geprägt von einer hohen Volatilität und einer Mischung aus wirtschaftlichen Unsicherheiten und politischen Spannungen. Der plötzliche Einbruch und die darauffolgende Erholung unterstreichen die Nervosität, die die Märkte im August dominierte.

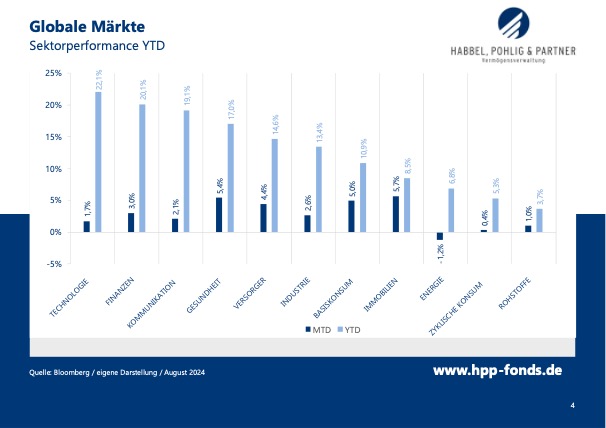

Auf Sektorebene ist zu bemerken, dass die Sektoren Technologie und Kommunikation, zu denen die „Magnificent Seven“ (Apple, Amazon, Tesla, Nvidia, Alphabet, Microsoft und Meta) gehören, nach einer langen Wachstumsphase sich seit Juli nicht mehr vom Gesamtmarkt abheben können. An der Spitze hingegen stand der Immobiliensektor, der von der Hoffnung auf Zinssenkungen profitierte. Defensive Sektoren wie Basiskonsumgüter und Gesundheitsunternehmen waren ebenfalls gefragt und gehörten zu den Top-Performern im August.

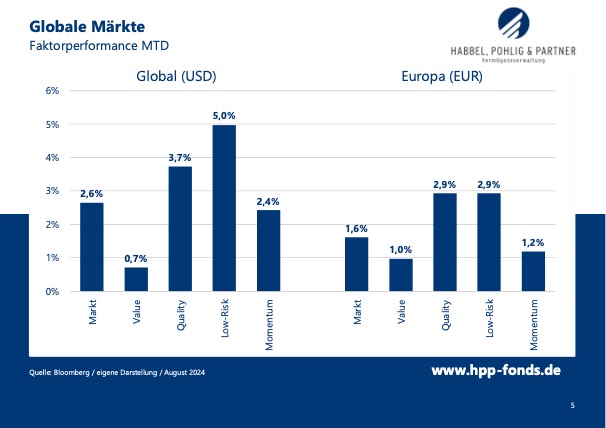

Qualitäts- und Low-Risk-Titel schnitten im August besser als der Gesamtmarkt ab. Im Gegensatz dazu mussten Momentuminvestoren, die auf Jahressicht noch erfolgreich waren, in diesem Monat relative Performanceeinbußen hinnehmen. Am schlechtesten entwickelten sich Value-Stile im Vergleich.

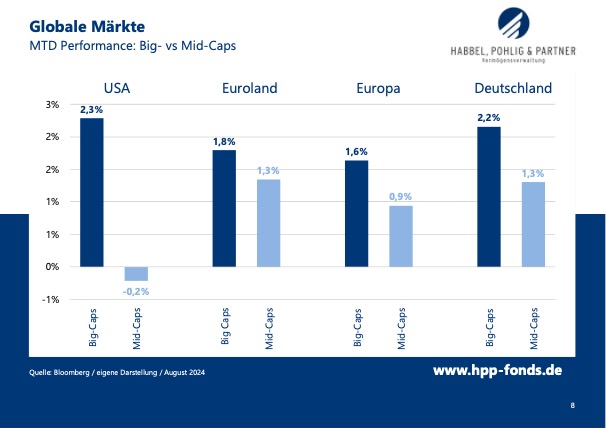

Im August schnitten Big-Caps in allen Regionen stärker als die Mid-Caps ab. Besonders deutlich fällt die Differenz in den USA aus. Während Big-Caps deutlich zulegten, verlor die zweite Reihe sogar an Wert. Die positiven Tendenzen der Mid-Caps im Juli scheint daher vorerst beendet. Dies belastet die Ergebnisse aktiver Investoren, welche oft deutlich von der Marktkapitalisierung zu Gunsten der Mid-Caps abweichen.

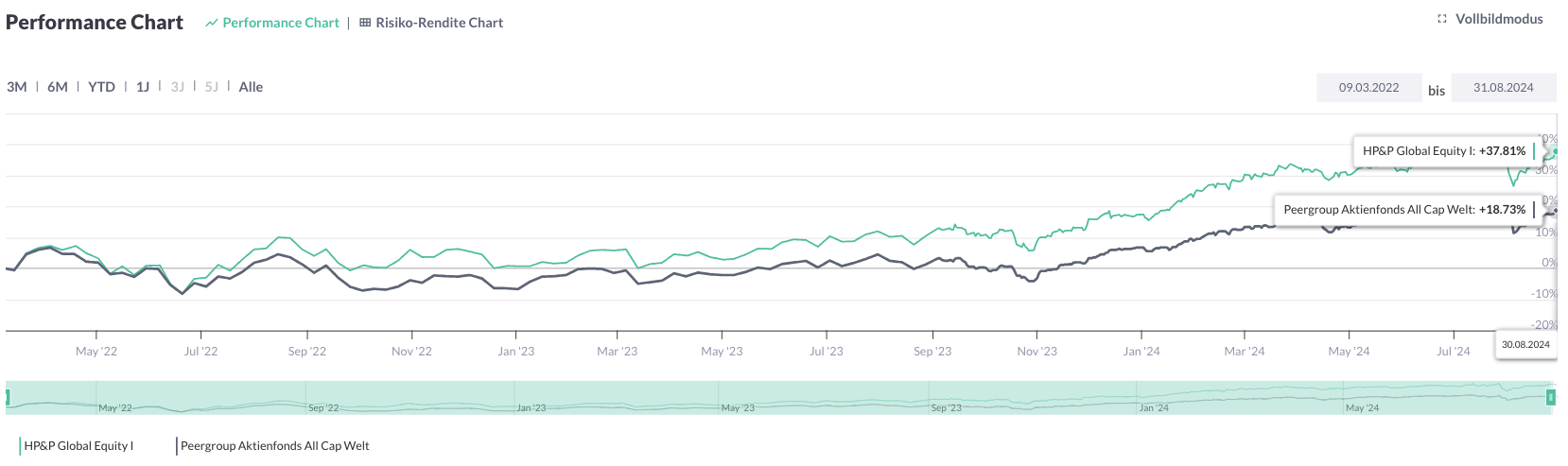

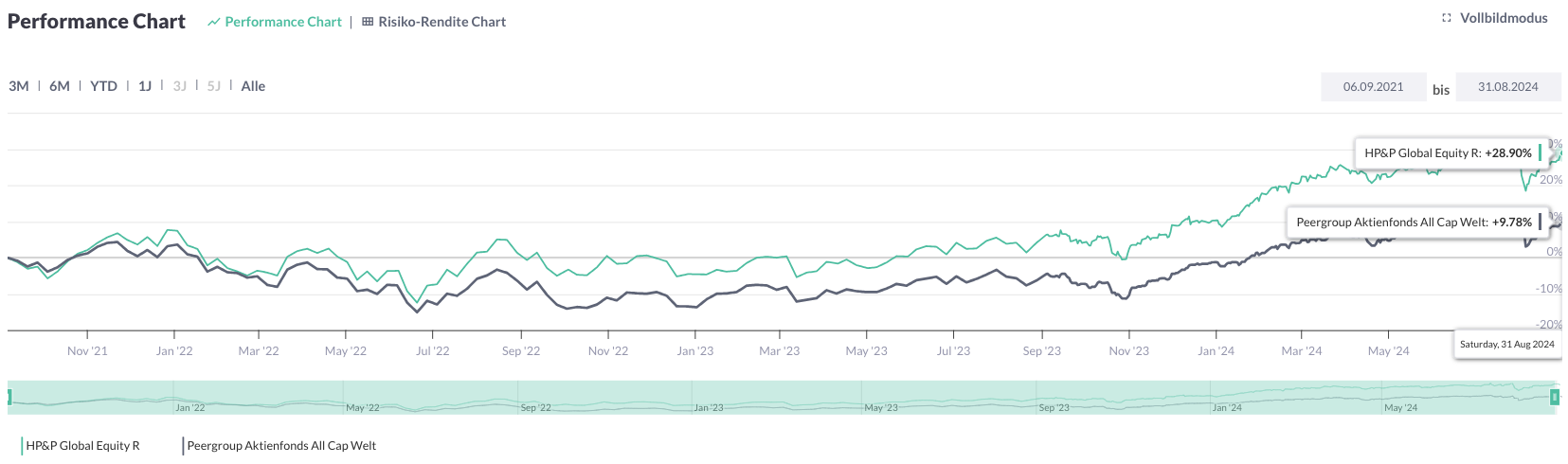

Anteilklasse I (A2QSG6): mtd.: -0,6% | ytd.: +17,4%

Anteilklasse R (A2QSG5) mtd.: -0,7% | ytd.: +16,9%

Anteilklasse A (A2QSG4) mtd.: -0,7% | ytd.: +16,9%

Der HP&P Global Equity Fonds schnitt im August leicht schlechter als seine Benchmark ab. Mit einem Zuwachs von + 17,4% (I-Tranche) bzw. +16,9% (R-Tranche) seit Jahresstart übertrifft er jedoch den globalen Aktienindex, der per Ende August nur mit 16,5% im Plus liegt. Gegenüber seiner Peergroup liefert der Fonds seit Auflage in beiden Tranchen eine Outperformance von etwa 19% (siehe Capinside-Grafiken im Anschluss).

Im abgelaufenen Monat performten die Mega- und Big-Caps in den USA deutlich besser als die Marktbreite, was für den Fonds, der breit diversifiziert ist und auch in viele kleinere Titel der zweiten und dritten Reihe investiert, eine Belastung darstellte. Die dominierenden Anlagestile Qualität und Risiko entwickelten sich besser als der Gesamtmarkt, während die stärkere Ausrichtung auf Momentum und die schwächelnde Marktbreite das Ergebnis belasteten.

Fortinet Inc. ist auf integrierte Cybersicherheitslösungen spezialisiert, die Netzwerke, Informationssysteme sowie Unternehmens- und Regierungsdaten schützen. Zu den Kernangeboten gehören Firewalls, VPNs und Intrusion Prevention Systeme (IPS). 2023 erzielte das Unternehmen einen Umsatz von 5,3 Milliarden USD bei einer Marktkapitalisierung von rund 59 Milliarden USD. Nachdem der bereinigte Gewinn pro Aktie im dritten Quartal die Erwartungen übertraf und das Unternehmen erneut ein zweistelliges Umsatzwachstum verzeichnete, legte die Aktie um beeindruckende 29,3% zu.

JB Hi-Fi Limited, Australiens größter Home-Entertainment-Händler, bietet ein breites Sortiment an Unterhaltungselektronik, Autoaudiosystemen, Musik und DVDs. Das Unternehmen beschäftigte rund 15.000 Mitarbeiter und erreichte eine Marktkapitalisierung von etwa 5,36 Milliarden Euro. Für 2025 wird ein Umsatz von 6,19 Milliarden Euro erwartet. Nach der Bekanntgabe der Ergebnisse stieg der Aktienkurs des Unternehmens, was zu einer starken Performance von 18,4% im August führte.

Das japanische Unternehmen Artience Co. begann ursprünglich mit der Herstellung von Druckfarben und hat sich seither zu einem führenden Entwickler und Anbieter von Spezialchemikalien weiterentwickelt, die auf funktionellen Pigmenten und Polymeren basieren. Mit rund 8.000 Mitarbeitern erzielte das Unternehmen 2023 einen Umsatz von 2,12 Milliarden Euro. Trotz des großen Ausverkaufs an der japanischen Börse konnte Artience, auch dank guter Halbjahreszahlen, im laufenden Monat eine Performance von 17,5% erzielen.

Williams-Sonoma, Inc., ein US-amerikanisches Unternehmen mit Sitz in San Francisco, spezialisiert sich auf den Verkauf von Koch- und Essgeschirr, Einrichtungsgegenständen sowie Wohnaccessoires über Einzelhandelsgeschäfte, Versandkataloge und den Onlinehandel. Mit 10.700 Mitarbeitern und einer Marktkapitalisierung von 16,57 Milliarden USD erzielte das Unternehmen im Geschäftsjahr 2024 einen Umsatz von 7,8 Milliarden USD. Nach der Senkung der Umsatzprognose für das laufende Jahr fiel der Aktienkurs um 15,1%.

I-Tranche: Zum Vergrößern bitte den Chart anklicken:

hpp-fonds.de/…ploads/2024/09/global-i.png

R-Tranche: Zum Vergrößern bitte den Chart anklicken: Quelle: Capinside

Quelle: Capinside

| MTD % | Name | Branche | Land |

| 29,3% | FORTINET INC | IT | UNITED STATES |

| 18,4% | JB HI-FI LTD | Nicht-Basiskonsumgüter | AUSTRALIA |

| 17,5% | ARTIENCE CO LTD | Roh-, Hilfs- & Betriebsstoffe | JAPAN |

| MTD % | Name | Branche | Land |

| -14,9% | NISHI-NIPPON FINANCIAL HOLDI | Finanzwesen | JAPAN |

| -15,1% | WILLIAMS-SONOMA INC | Nicht-Basiskonsumgüter | UNITED STATES |

| -17,9% | QUALYS INC | IT | UNITED STATES |

Anteilklasse R: A2ARN3 – Anteilklasse A: 979076

Der HP&P Europe Equity bewegte sich im August seitwärts und schnitt damit etwas schlechter als seine, durch Big-Caps dominierte Benchmark, ab. Seit Jahresbeginn steht der Fonds bei 17,0%, was immer noch sehr deutlich über dem Vergleichsindex (Stoxx 50 NR) liegt, der nur 13,8% erreicht.

Im abgelaufenen Monat entwickelten sich die Mega- und Big-Caps in Europa besser als der breitere Markt, was eine Herausforderung für den Fonds darstellte, der breit diversifiziert ist und auch in viele kleinere Titel aus der zweiten und dritten Reihe investiert. Während die dominierenden Anlagestile Qualität und Risiko den Markt übertrafen, wirkte sich die Ausrichtung auf Momentum und Marktbreite bremsend auf das Ergebnis aus.

Das deutsche Unternehmen Elmos Semiconductor SE, ist auf die Produktion von Halbleitern im Kfz- Bereich spezialisiert. Das Unternehmen gehört mit einer Marktkapitalisierung von 1,3 Milliarden Euro zu den Kleinsten des Portfolios. Trotz eines herausfordernden Marktumfelds konnte Elmos im zweiten Quartal 2024 seine positive Geschäftsentwicklung fortsetzen und den Umsatz steigern. Dies führte zu einer soliden Performance im August von 8,6%

Der deutsche Versicherungsriese Allianz konnte im zweiten Quartal 2024 einen unerwarteten Gewinnanstieg vermelden und kündigte die Erweiterung ihres Aktienrückkaufprogramms an, was das Vertrauen in seine finanzielle Stabilität weiter stärkte. Trotz Bedenken von Analysten bezüglich Zukäufen und Kosten durch Naturkatastrophen konnte die Allianz mit ihrer solide Geschäftsentwicklung überzeugen und legte im August um 8,6% zu.

Die britische 4imprint Group vermarktet weltweit bedruckte Werbeartikel. Das Sortiment reicht von Bekleidung und Basecaps bis hin zu Kugelschreibern und Bleistiften. Mit rund 1.600 Mitarbeitern erzielte das Unternehmen im Jahr 2023 einen Umsatz von 1,33 Milliarden Euro und weist eine Marktkapitalisierung von rund 1,76 Milliarden Euro auf. Die Aktien des Unternehmens fielen im laufenden Monat um 12,8%, nachdem Anzeichen einer schwächeren Konjunktur zu einem Rückgang der Einnahmen pro Marketing-Dollar führten. Dies veranlasste Analysten negative Prognosen abzugeben, was den Aktienkurs zusätzlich belastete.

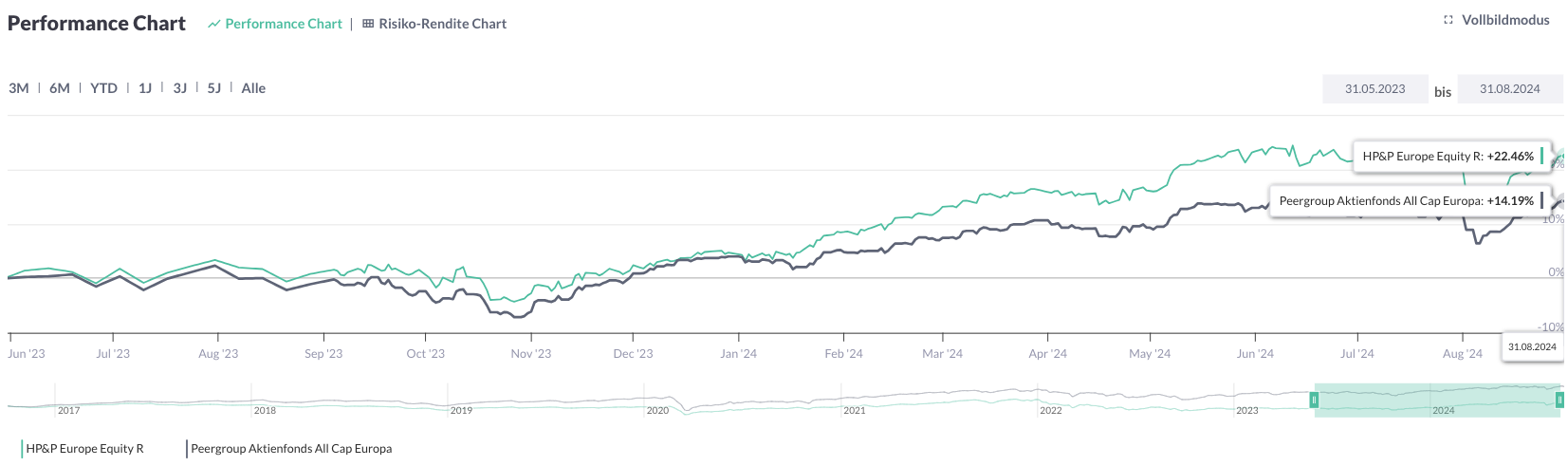

Seit Umstellung auf einen reinen europäischen Aktienfonds (per 31. Mai 2023) hat dieser seine Benchmark und seine Peergroup deutlich übertroffen.

Performance vs. Benchmark (seit Strategieumstellung am 31.05.2023).

Zum Vergrößern, bitte den Chart anklicken:

Quelle: Capinside.com

| MTD % | Name | Branche | Land |

| 9,2% | INDUSTRIA DE DISENO TEXTIL | Nicht-Basiskonsumgüter | SPAIN |

| 8,6% | ELMOS SEMICONDUCTOR SE | IT | GERMANY |

| 8,1% | ALLIANZ SE-REG | Finanzwesen | GERMANY |

| MTD % | Name | Branche | Land |

| -9,5% | RINGKJOEBING LANDBOBANK A/S | Finanzwesen | DENMARK |

| -12,6% | GLANBIA PLC | Basiskonsumgüter | IRELAND |

| -12,8% | 4IMPRINT GROUP PLC | Kommunikationsdienste | BRITAIN |

Anteilklasse R: A3C92Q – Anteilklasse A: A2QCXE

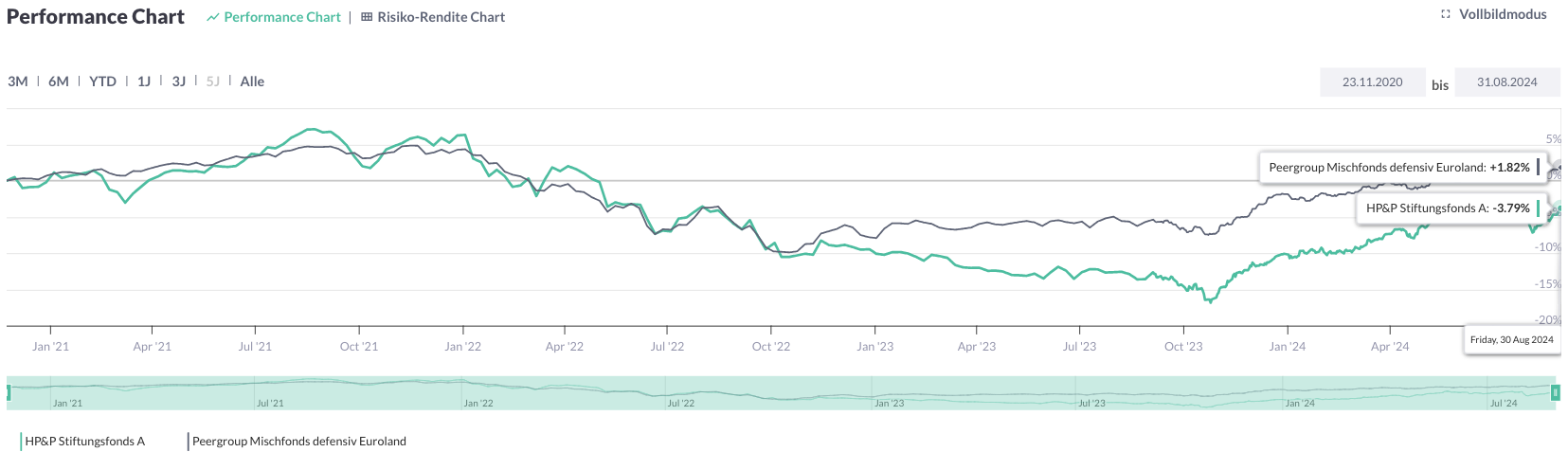

Der HP&P Stiftungsfonds bewegte sich im August seitwärts.

Seit Jahresanfang summieren sich seine Gewinne auf 7%. Während die dominierenden Anlagestile Qualität und Risiko den Markt übertrafen, wirkte sich die Ausrichtung auf Momentum und Size negativ auf das Ergebnis aus.

Trotz des rückblickend widrigen Marktumfelds im Jahr 2024 erzielte der Fonds durch hohe Selektionsgewinne eine deutlich positive Jahresperformance. Sollte die Marktbreite weiter an Auftrieb gewinnen, würde sich dies positiv auf die Performance des Fonds auswirken.

Zum Vergrößern, bitte den Chart anklicken:

Quelle: Capinside.com

| MTD % | Name | Branche | Land |

| 11,3% | TALANX AG | Finanzwesen | GERMANY |

| 9,2% | INDUSTRIA DE DISENO TEXTIL | Nicht-Basiskonsumgüter | SPAIN |

| 8,6% | ELMOS SEMICONDUCTOR SE | IT | GERMANY |

| MTD % | Name | Branche | Land |

| -8,7% | INDRA SISTEMAS SA | IT | SPAIN |

| -10,6% | LABORATORIOS FARMACEUTICOS | Gesundheitswesen | SPAIN |

| -12,6% | GLANBIA PLC | Basiskonsumgüter | IRELAND |

A1J9A7 / DE000A1J9A74

Der Aktienfonds, der auf die Märkte in Italien, Spanien, Portugal, Frankreich und Griechenland fokussiert ist, liegt im August mit 0,1% etwas unter seiner Benchmark. Seit Jahresbeginn weist der Fonds eine Wertsteigerung von 14,9% aus.

Das spanische Modeunternehmen Inditex, zu dessen Marken auch Zara gehört, stieg im August um 9,2%. Der französische Luxusartikelhersteller Hermès International legte um 7,2% zu. Die französische Hotelkette Accor stieg um 7,0%. Auf der negativen Seite finden sich die drei italienischen Unternehmen Unipol Gruppo SpA (-3,8%), Cementir (-5,4%) und Danieli & C SpA (-7,4%) wieder.

Südeuropa profitiert weiterhin vom EU-Wiederaufbaufonds und bietet eine hohe Anzahl attraktiver Unternehmen.

Quelle: Universal Investment

| MTD % | Name | Branche | Land |

| 9,2% | INDUSTRIA DE DISENO TEXTIL | Nicht-Basiskonsumgüter | SPAIN |

| 7,2% | HERMES INTERNATIONAL | Nicht-Basiskonsumgüter | FRANCE |

| 7,0% | ACCOR SA | Nicht-Basiskonsumgüter | FRANCE |

| MTD % | Name | Land | ||

| -3,8% | UNIPOL GRUPPO SPA | Finanzwesen | ITALY | |

| -5,4% | CEMENTIR HOLDING NV | Roh-, Hilfs- & Betriebsstoffe | ITALY | |

| -7,4% | DANIELI & CO | Industrie | ITALY | |

Mit freundlichen Grüßen

Ihr Team von Habbel, Pohlig und Partner

Disclaimer:

Die Angaben dienen ausschließlich Marketing- und Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen dar. Das Sondervermögen weist aufgrund seiner Zusammensetzung und Anlagepolitik ein nicht auszuschließendes Risiko erhöhter Volatilität auf, d.h. in kurzen Zeiträumen nach oben oder unten stark schwankender Anteilpreise. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen (Wesentliche Anlegerinformationen, Verkaufsprospekt, Jahres- und Halbjahresbericht) zum Investmentvermögen. Verkaufsunterlagen zu allen Investmentvermögen der Universal-Investment sind kostenlos bei Ihrem Berater / Vermittler, der zuständigen Verwahrstelle / Depotbank oder bei Universal-Investment GmbH unter www.universal-investment.com erhältlich. Eine Zusammenfassung Ihrer Anlegerrechte in deutscher Sprache finden Sie auf www.universal-investment.com/media/document/Anlegerrechte. Zudem weisen wir darauf hin, dass die Universal-Investment GmbH bei Fonds, für die sie als Verwaltungsgesellschaft Vorkehrungen für den Vertrieb der Fondsanteile in EU-Mitgliedstaaten getroffen hat, beschließen kann, diese gemäß Artikel 93a der Richtlinie 2009/65/EG und Artikel 32a der Richtlinie 2011/61/EU, insbesondere also mit Abgabe eines Pauschalangebots zum Rückkauf oder zur Rücknahme sämtlicher entsprechender Anteile, die von Anlegern in dem entsprechenden Mitgliedstaat gehalten werden, aufzuheben.

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Die Ermittlung der Wertentwicklung erfolgt nach der BVI-Methode (ohne Berücksichtigung von Ausgabeaufschlägen). Bei einem Anlagebetrag von EUR 1.000,00 über eine Anlageperiode von fünf Jahren und einem Ausgabeaufschlag von 5 Prozent würde sich das Anlageergebnis im ersten Jahr um den Ausgabeaufschlag in Höhe von EUR 50,00 sowie um zusätzlich individuell anfallende Depotkosten vermindern. In den Folgejahren kann sich das Anlageergebnis zudem um individuell anfallenden Depotkosten vermindern. Die Fondsperformance gemäß BVI-Methode ist die prozentuale Änderung des Anteilwertes zwischen Beginn und Ende des Berechnungszeitraums. Dabei wird von der Wiederanlage evtl. Ausschüttungen ausgegangen.